近日,北交所上市公司騎士乳業(yè)發(fā)布的兩則公告受到市場關注,同時也引發(fā)了業(yè)界對上市公司套期保值和期貨交易的討論。

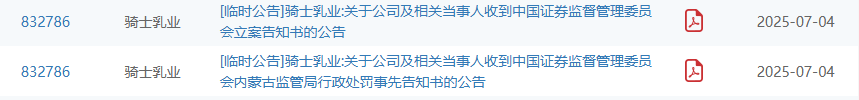

7月4日晚間,騎士乳業(yè)發(fā)布公告稱,公司及相關當事人收到中國證監(jiān)會下發(fā)的《立案告知書》。因期貨投資虧損未及時披露,中國證監(jiān)會決定對公司及相關當事人立案。相關當事人包括黨涌濤(董事長、總經(jīng)理)、陳勇(董事、董秘)及王喜臨(董事、財務負責人)。

同日晚間,騎士乳業(yè)還公告稱,公司及相關當事人收到中國證監(jiān)會內蒙古監(jiān)管局下發(fā)的《行政處罰事先告知書》。

騎士乳業(yè)是一家集農(nóng)、牧、乳、糖全產(chǎn)業(yè)鏈發(fā)展的綜合性上市企業(yè)。作為北交所“乳業(yè)第一股”,騎士乳業(yè)于2023年10月登陸北交所。受多重因素影響,騎士乳業(yè)2024年業(yè)績下滑,營收同比略增至12.97億元,歸母凈利潤由盈轉虧,虧損769.51萬元。今年第一季度,騎士乳業(yè)營業(yè)收入雖同比大增56%,至3.70億元,但凈利潤僅440.95萬元,同比下降近76%。

騎士乳業(yè)表示,公司業(yè)績下降的主要原因有四方面:一是受市場環(huán)境影響,公司終端產(chǎn)品尤其是生鮮乳產(chǎn)品銷售價格下降,整體盈利水平受到較大影響;二是2024年降雨量過剩導致制糖原料含糖量普遍較低,進而導致白砂糖生產(chǎn)成本上升、毛利率下降;三是期貨業(yè)務運行未達預期并產(chǎn)生較大損失;四是出現(xiàn)計提生物資產(chǎn)減值損失。

存在多次應披露而未及時披露期貨交易重大損失的情形

內蒙古證監(jiān)局下發(fā)的《行政處罰事先告知書》顯示,2024年,騎士乳業(yè)開展了豆粕、白糖、尿素等期貨交易業(yè)務。根據(jù)監(jiān)管調查,其間,騎士乳業(yè)存在多次應披露而未及時披露期貨交易重大虧損的情形。

具體來看,截至2024年1月17日,騎士乳業(yè)及其子公司共計8個期貨賬戶(下稱期貨賬戶)累計虧損金額達到902.46萬元,占騎士乳業(yè)2022年度經(jīng)審計凈利潤的12.60%;期貨交易重大虧損狀態(tài)持續(xù)至2024年2月27日,其間累計虧損金額最高達到1751.37萬元,占騎士乳業(yè)2022年度經(jīng)審計凈利潤的24.45%。

截至2024年7月18日,騎士乳業(yè)期貨賬戶累計虧損金額達到1294.55萬元,占騎士乳業(yè)2023年度經(jīng)審計凈利潤的12.77%;期貨交易重大虧損狀態(tài)持續(xù)至2024年7月25日,其間累計虧損金額最高達到1294.55萬元。

截至2024年8月13日,期貨賬戶累計虧損金額達到3873.36萬元,占騎士乳業(yè)2023年度經(jīng)審計凈利潤的38.21%;期貨交易重大虧損狀態(tài)持續(xù)至2024年12月31日,其間累計虧損金額最高達到4167.88萬元,占騎士乳業(yè)2023年度經(jīng)審計凈利潤的41.12%。

記者注意到,內蒙古證監(jiān)局在《行政處罰事先告知書》中指出,騎士乳業(yè)上述期貨交易重大虧損事項可能對公司股票交易價格產(chǎn)生較大影響,騎士乳業(yè)未按規(guī)定及時履行信息披露義務。

北京大成律師事務所高級合伙人方曉濱告訴期貨日報記者,根據(jù)中國證監(jiān)會《上市公司信息披露管理辦法》第二十二條規(guī)定,發(fā)生可能對上市公司證券及其衍生品種交易價格產(chǎn)生較大影響的重大事件,投資者尚未得知時,上市公司應當立即披露,說明事件的起因、目前的狀態(tài)和可能產(chǎn)生的影響。其中公司發(fā)生重大虧損或者重大損失即屬于重大事項。上市公司的高級管理人員特別是董事會秘書,必須熟知全部應當披露的重大事件和信息披露業(yè)務的流程,一旦發(fā)生重大事項,就應根據(jù)交易所的信息披露業(yè)務辦理流程,立即進行信息披露。

期貨交易超出合理套保范圍

“該企業(yè)做期貨交易虧損主要發(fā)生在2024年,主要原因是誤判行情和套保經(jīng)驗不足。歸根結底,該企業(yè)在內控等方面存在問題。”一位熟悉該公司的行業(yè)人士對記者說。

記者致電騎士乳業(yè)有關人士,該人士表示,不方便回應相關事宜。

值得注意的是,騎士乳業(yè)4月25日發(fā)布的內部控制自我評價報告指出,報告期(2024年)內公司非財務報告內部控制有4個重大缺陷,算是對公司期貨交易出現(xiàn)重大損失的原因進行了剖析。4個重大缺陷為:

一是存在超出合理套保范圍的高風險投機行為。公司分別于2024年4月2日及2024年5月29日召開第六屆董事會第十二次會議和2023年年度股東大會,審議通過了《關于開展期貨套期保值業(yè)務的議案》,并于2024年4月3日發(fā)布了《關于開展期貨套期保值業(yè)務的公告》,但對套保的標的、規(guī)模等未予明確,在實際的期貨交易過程中,存在超出合理套保范圍的高風險投機行為,交易超出董事會及股東大會決策授權范圍。

二是期貨交易內部決策流程設置不合理。根據(jù)公司《期貨、期權交易管理細則》(下稱細則),董事長、總經(jīng)理黨涌濤系管理委員會主要成員,但其本人未在期貨交易審批決策流程中體現(xiàn),對于具體操作執(zhí)行的監(jiān)督作用流于形式。同時,公司員工王國棟擁有管理委員會成員以及期貨操作小組組成人員的身份,存在執(zhí)行與審批職責重疊的問題,違反不相容崗位分離原則。

三是未在相關規(guī)章制度中規(guī)定止損限額、止損處理流程。細則未明確規(guī)定交易的止損限額、止損處理流程,導致產(chǎn)生浮虧后風險敞口進一步加劇。

四是未建立重大風險投資交易監(jiān)督機制。在期貨等高風險金融衍生品的交易中,公司未能建立及時有效的定期及臨時匯報制度,未能建立有效的內部監(jiān)督防范機制,缺乏對高風險金融衍生品交易行為的相關風險控制政策和程序的監(jiān)督與評價,從而無法及時識別、報告相關內部控制缺陷。

對此,江蘇富實數(shù)據(jù)研究院院長蔡擁政認為,超出合理套保范圍的操作一般指企業(yè)套保量超出自身現(xiàn)貨敞口量的那部分操作。確定企業(yè)現(xiàn)貨套保敞口量是“慢工細活”,需要期貨業(yè)務部門和相關現(xiàn)貨部門交流溝通,了解現(xiàn)貨的手持訂單、預期訂單、現(xiàn)有庫存、預期庫存、訂單交貨期等數(shù)據(jù),而不是在辦公室簡單地進行理論測算。在實際執(zhí)行過程中,敞口量是動態(tài)變化的,需要期貨業(yè)務部門后期根據(jù)實際情況及時進行跟蹤和調整,既不能刻舟求劍,也不能簡單粗放,需要細致地執(zhí)行好套保計劃。

“如果騎士乳業(yè)嚴格執(zhí)行套期保值業(yè)務的相關管理制度,就不會產(chǎn)生重大虧損。”方曉濱說,一般而言,企業(yè)的期貨交易出現(xiàn)巨額虧損,問題主要出在超額套保、投機失誤、未及時止損等方面。“上市公司在運用衍生品時,要確保公司擁有完備的內控制度,并且執(zhí)行要落到實處,否則一切風控都是空談;也要制定合理的套保策略,這是一件非常專業(yè)的事,需要擁有相應的專業(yè)人才或借助外部機構的力量來實施。”

騎士乳業(yè)事件再次表明,上市公司參與衍生品交易時需要嚴格遵守衍生品交易管理制度,套期保值以規(guī)避風險為目的,禁止投機交易,且單次虧損超過凈利潤的10%即需進行信息披露。上市公司在使用期貨工具之前,需要加強相關法律法規(guī)、業(yè)務知識、內部治理等學習和培訓。

上市公司如何合理運用期貨和衍生品?

與上市國企相比,上市民企開展套保業(yè)務有一定的靈活性,但過于靈活、不遵守套保規(guī)則和制度,也會出現(xiàn)一系列問題。

方曉濱認為,上市民企的決策鏈條短、策略調整快是其開展套保業(yè)務的優(yōu)勢,但優(yōu)勢也會帶來一些隱患——監(jiān)管薄弱、不能嚴格遵循“品種、數(shù)量、期限三匹配”原則等。治理層面上,企業(yè)應該在內部設立獨立的衍生品交易監(jiān)督機構,剝離實控人對交易的直接指揮權;操作層面上,企業(yè)應該制定合理的套保策略并且動態(tài)監(jiān)督套保策略的執(zhí)行情況,防止交易失控。

蔡擁政建議騎士乳業(yè)委托律師事務所、審計事務所及其他相關專業(yè)機構重新制定套保管理制度。“上市公司套保管理制度大多數(shù)是公開的,可以借鑒同行的好的做法,設立決策小組和業(yè)務小組,每個套保訂單都需要董事長、總經(jīng)理、財務總監(jiān)和其他相關分管領導共同審核,業(yè)務部門對執(zhí)行操作工作負責,風控部門及時跟蹤,年底應出具風控管理評價報告。”

新湖期貨研究所副所長李明玉告訴記者,期貨交易虧損常源于市場正常波動,是隱性風險的顯性化體現(xiàn),短期期貨端的浮虧未必會影響長期套保目標。需區(qū)分正常虧損(符合套保邏輯、風險可控)與異常虧損(操作失誤、偏離目標所致),避免投機加倉等情況。企業(yè)若以套期保值為目的,期貨端的虧損應與現(xiàn)貨端的收益合并評估。例如原材料套保,期貨端的虧損可能對應的是現(xiàn)貨端采購成本的下降,實為規(guī)避更大風險實現(xiàn)成本可控,而非真正虧損。企業(yè)應建立“現(xiàn)貨+期貨”聯(lián)動的評估體系,通過優(yōu)化套保策略、完善風控流程,力爭實現(xiàn)套期保值的最優(yōu)效果。

安永華明會計師事務所專業(yè)業(yè)務合伙人田雪彥也認為,上市公司涉足衍生品交易,必須堅守套期保值的初心,將風險管理置于首位,通過健全的制度、嚴格的風控、透明的披露和有效的治理,確保交易行為合法合規(guī)、風險可控,切實服務于公司主業(yè)發(fā)展,最終維護公司的整體利益和廣大股東的合法權益。